Bienes personales: AFIP reglamentó los beneficios para contribuyentes cumplidores

La Administración Federal de Ingresos Públicos (AFIP) mediante la Resolución 5535/2024, determinó los requisitos y el procedimiento que se deberá realizar para aquellos contribuyentes que no presenten deudas con el Impuesto a los Bienes Personales.

El organismo recaudador estableció que aquellos contribuyentes y responsables caracterizados como “cumplidores”, tendrán una serie de beneficios para el pago del mencionado tributo correspondiente a los períodos fiscales 2023, 2024 y 2025. En efecto, se dispuso una reducción 0,50% en la alícuota.

Beneficios en Bienes Personales: los sujetos alcanzados a) Los contribuyentes que se encuentren inscriptos en el impuesto sobre los bienes personales.

b) Los responsables obligados al ingreso del gravamen siempre que encuadren en la categoría de Micro, Pequeñas y Medianas Empresas según los términos del artículo 1° de la Ley N° 25.300 y sus normas complementarias.

Bienes Personales: condiciones para acceder al beneficio a) No haber regularizado bienes mediante el Régimen de Regularización de Activos previsto en el Título II de la Ley N° 27.743, y

b) Haber presentado y cancelado en su totalidad, antes del 31 de diciembre de 2023, si estuvieran obligados a ello, las declaraciones juradas determinativas del impuesto, relativas a los períodos fiscales 2020, 2021 y 2022.

Bienes Personales: requisitos para la solicitud de beneficios A los efectos de solicitar la caracterización como beneficiario cumplidor, los sujetos indicados deberán cumplir, además de las condiciones establecidas en el artículo anterior, los siguientes requisitos:

a) Poseer la Clave Única de Identificación Tributaria (CUIT) con estado administrativo “Activo: sin limitaciones” y su correspondiente Clave Fiscal, con Nivel de Seguridad 3, en los términos de la Resolución General N° 5.048 y su modificatoria;

b) Encontrarse inscripto en el Impuesto sobre los Bienes Personales o Bienes Personales – Acciones y Participaciones, según corresponda, en los períodos fiscales 2020, 2021 ó 2022, si estuviera obligado a ello;

c) Tener declarado y actualizado ante este Organismo el domicilio fiscal, conforme a lo establecido por el artículo 3° de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y a las disposiciones de las Resoluciones Generales N° 10 y N° 2.109, sus respectivas modificatorias y complementarias.

d) Poseer Domicilio Fiscal Electrónico constituido conforme a lo previsto en la Resolución General N° 4.280 y su modificatoria.

e) Tener registrados una dirección de correo electrónico y un número telefónico, a través del sitio “web” de este Organismo, mediante el servicio “Sistema Registral”.

f) Tener actualizado el código de la actividad desarrollada de acuerdo con el “Clasificador de Actividades Económicas (CLAE) - Formulario N° 883” aprobado por la Resolución General N° 3.537.

g) No registrar en el “Sistema Registral” las siguientes caracterizaciones:

![]() 61 -No respondió a requerimiento- y/o

61 -No respondió a requerimiento- y/o

![]() 463 - NO RESPONDIÓ AL REQUERIMIENTO-VERIFICA

463 - NO RESPONDIÓ AL REQUERIMIENTO-VERIFICA

Bienes Personales: cómo realizar la solicitud

Se deberá acceder al servicio “Sistema Registral/Beneficio para Contribuyentes Cumplidores – Ley 27.743” disponible en el sitio “web” de este Organismo (https://www.afip.gob.ar), mediante la utilización de su Clave Fiscal habilitada con Nivel de Seguridad 3, como mínimo. En función de su condición, el responsable visualizará alguna de las siguientes opciones:

a) “Beneficio Impuesto sobre los Bienes Personales art. 64”, en el caso de que se trate de persona humana o sucesión indivisa, que esté inscripta en el referido impuesto (código 180);

b) “Beneficio de Responsables Sustitutos art. 65”, en caso de que se trate de los responsables sustitutos, obligados al ingreso del gravamen conforme al primer párrafo del artículo agregado a continuación del artículo 25 del Título VI de la Ley N° 23.966 del Impuesto sobre los Bienes Personales, texto ordenado en 1997 y sus modificaciones, inscriptos en el impuesto (código 211).

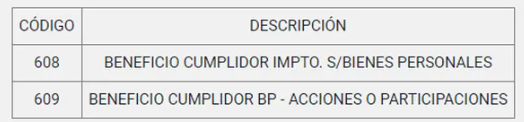

En caso de comprobarse el cumplimiento de todas las condiciones y requisitos establecidos en los artículos precedentes, los solicitantes serán caracterizados por esta Administración Federal en el “Sistema Registral” con el código que corresponda según el beneficio solicitado, conforme se detalla a continuación:

Dicha caracterización podrá ser consultada accediendo al servicio con Clave Fiscal denominado “Sistema Registral”, opción “Consulta/Datos registrales/Caracterizaciones”.

En caso contrario, se emitirá un mensaje indicando la causa por la cual no pudo efectuarse la caracterización. La denegatoria a la solicitud podrá ser recurrida en los términos establecidos en el artículo 9°.

Bienes Personales: cuáles son los beneficios

Los contribuyentes y responsables caracterizados como cumplidores en virtud del procedimiento establecido en la presente tendrán los siguientes beneficios para el pago del impuesto sobre los bienes personales correspondiente a los períodos fiscales 2023, 2024 y 2025:

![]() Código 608: reducción del CERO COMA CINCUENTA (0,50) puntos porcentuales de la respectiva alícuota de dicho impuesto y la aplicación de las escalas previstas en el artículo 41 del Decreto N° 608/24.

Código 608: reducción del CERO COMA CINCUENTA (0,50) puntos porcentuales de la respectiva alícuota de dicho impuesto y la aplicación de las escalas previstas en el artículo 41 del Decreto N° 608/24.

![]() Código 609: aplicación de la alícuota del CERO COMA TRESCIENTOS SETENTA Y CINCO POR CIENTO (0,375%), en los términos del artículo 42 del Decreto N° 608/24.

Código 609: aplicación de la alícuota del CERO COMA TRESCIENTOS SETENTA Y CINCO POR CIENTO (0,375%), en los términos del artículo 42 del Decreto N° 608/24.

Fuente: Ambito