|

Periodismo de lunes a viernes, hecho por contadores, basado en normas vigentes.

|

https://www.ele-ve.com.ar/El-Fisco-argentino-Nacional-Provincial-y-Municipal-se-lleva-entre-un-47-y-un-60-de-los-ingresos-de-familias-asalariadas-en-concepto-de-impuestos.html

|

|

El Fisco argentino, Nacional, Provincial y Municipal, se lleva entre un 47% y un 60% de los ingresos de familias asalariadas en concepto de impuestos

INFORME ESPECIAL IARAF| N. ARGAÑARAZ - S. DEVALLE - A. MIR /

Miércoles, 13 de agosto de 2014

/ Diego Gimenez

|

Claves

![]() En el presente informe se presentan los resultados correspondientes a la medición 2014 de la carga tributaria formal que ejerce el Estado Argentino en sus tres niveles (Nacional, Provincial y Municipal) sobre una familia asalariada, mediante el cobro de impuestos directos e indirectos.

En el presente informe se presentan los resultados correspondientes a la medición 2014 de la carga tributaria formal que ejerce el Estado Argentino en sus tres niveles (Nacional, Provincial y Municipal) sobre una familia asalariada, mediante el cobro de impuestos directos e indirectos.

![]() Se consideran cuatro casos de ingresos hipotéticos, para una familia compuesta por matrimonio y dos hijos y cuyos ingresos son generados por un solo miembro que se desempeña como trabajador asalariado en el sector formal de la economía.

Se consideran cuatro casos de ingresos hipotéticos, para una familia compuesta por matrimonio y dos hijos y cuyos ingresos son generados por un solo miembro que se desempeña como trabajador asalariado en el sector formal de la economía.

![]() Se aplica el concepto de presión tributaria formal, que surge de analizar la normativa tributaria y considerar las principales características tributarias legales de los impuestos más representativos en nuestro país en los tres niveles de gobierno, y cuantificar lo que debería pagar un contribuyente tipo.

Se aplica el concepto de presión tributaria formal, que surge de analizar la normativa tributaria y considerar las principales características tributarias legales de los impuestos más representativos en nuestro país en los tres niveles de gobierno, y cuantificar lo que debería pagar un contribuyente tipo.

![]() Es importante aclarar que se trata de un estudio de carga tributaria bruta, en el sentido que se estima el monto que las familias destinan al Estado en concepto de impuestos, pero no se considera la manera en que luego el Estado vuelca a la sociedad estos recursos, lo que implicaría un estudio de carga tributaria neta.

Es importante aclarar que se trata de un estudio de carga tributaria bruta, en el sentido que se estima el monto que las familias destinan al Estado en concepto de impuestos, pero no se considera la manera en que luego el Estado vuelca a la sociedad estos recursos, lo que implicaría un estudio de carga tributaria neta.

![]() Por su parte, consiste en un análisis económico (a diferencia de uno contable o legal), en el sentido que mide la incidencia sobre el contribuyente que efectivamente está afrontando los impuestos (en este caso, las familias), independientemente de cuál es el sujeto encargado de liquidar la carga tributaria. En efecto, se asume que toda la carga tributaria se traslada al asalariado.

Por su parte, consiste en un análisis económico (a diferencia de uno contable o legal), en el sentido que mide la incidencia sobre el contribuyente que efectivamente está afrontando los impuestos (en este caso, las familias), independientemente de cuál es el sujeto encargado de liquidar la carga tributaria. En efecto, se asume que toda la carga tributaria se traslada al asalariado.

![]() De los resultados obtenidos, se aprecia que la carga tributaria formal integral durante el 2014 se ubicaría entre el 47,2% y el 59,5% del ingreso total (incluyendo costo laboral) de una familia, dependiendo de los tramos de ingresos considerados.

De los resultados obtenidos, se aprecia que la carga tributaria formal integral durante el 2014 se ubicaría entre el 47,2% y el 59,5% del ingreso total (incluyendo costo laboral) de una familia, dependiendo de los tramos de ingresos considerados.

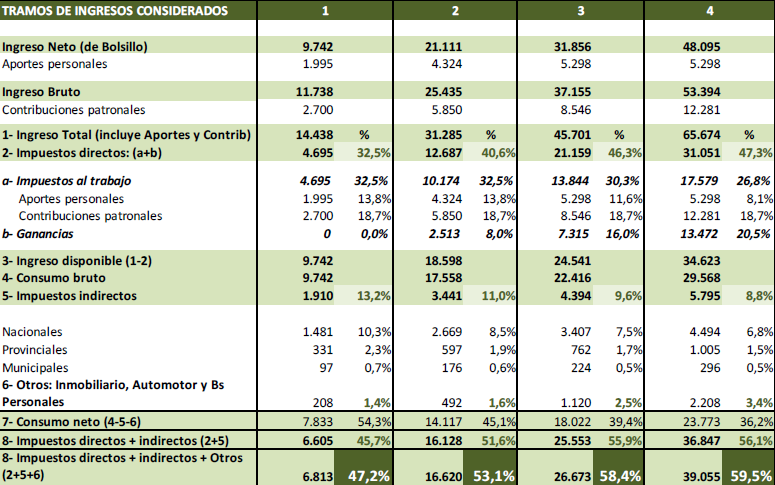

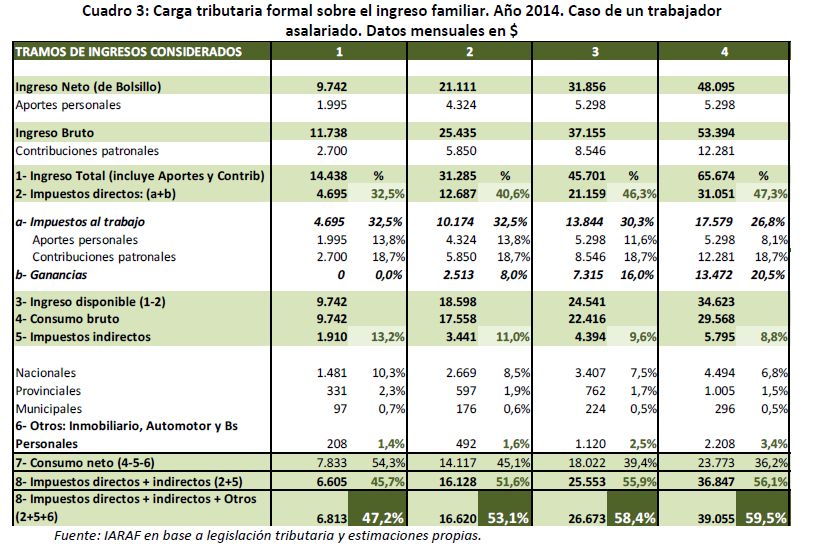

Carga tributaria formal sobre el ingreso familiar. Año 2014. Caso de un trabajador asalariado. Datos mensuales en $

Fuente: IARAF en base a legislación tributaria y estimaciones propias.

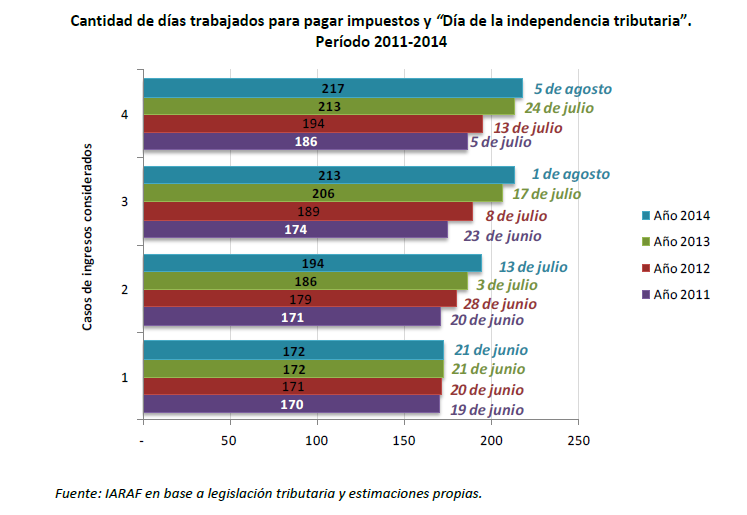

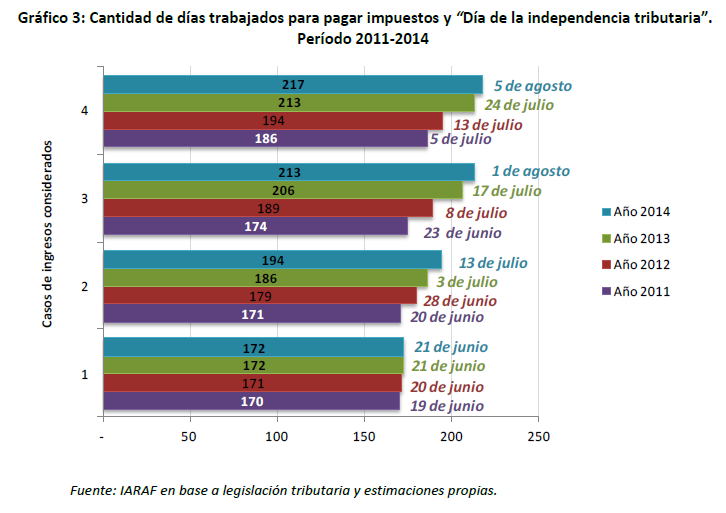

Aplicando los porcentajes anteriores sobre un año calendario, y asumiendo que desde el 1°de enero un ciudadano comienza a “trabajar para el Fisco”, se obtiene un indicador más ilustrativo para evaluar la carga tributaria sobre las familias. En el presente trabajo, se denomina dicho indicador “Día de la independencia tributaria” que se diferencia de un indicador similar calculado a nivel internacional (Tax Freedom Day o Día de la Liberación de Impuestos) en que este último toma en cuenta los recursos recaudados efectivamente en relación al PIB, mientras que aquí se consideran los porcentajes de carga tributaria formal que se establecen en la normativa.

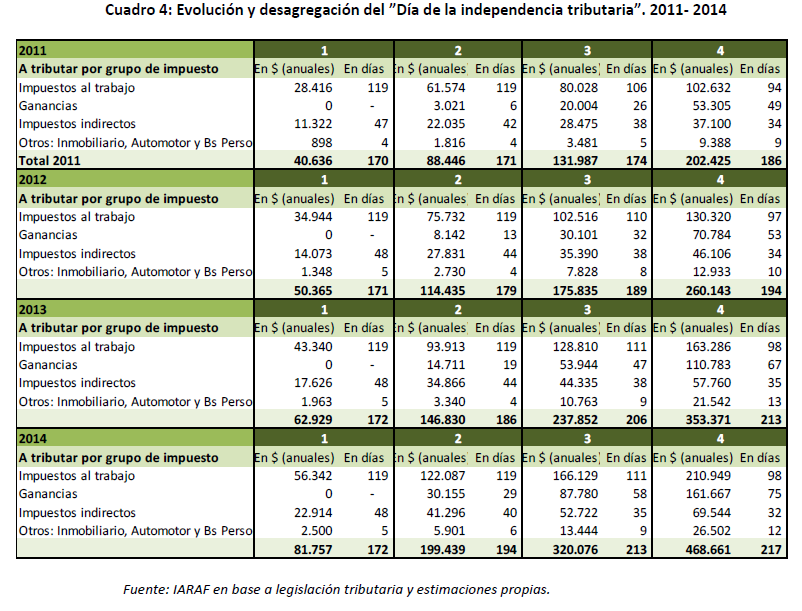

Según los resultados obtenidos, un trabajador asalariado formal en Argentina debería trabajar en 2014 entre unos 172 y 217 días para cumplir con las obligaciones tributarias de los tres niveles de gobierno. En consecuencia, el “Día de la independencia tributaria” se ubica en Argentina entre el 21 de junio y el 5 de agosto, en función de cuáles sean sus ingresos.

El Fisco argentino- Nacional, Provincial y Municipal- se lleva entre un 47% y un 60% de los ingresos de familias asalariadas en concepto de impuestos

I. Introducción

Ante la necesidad de financiar un tamaño del Estado cada vez mayor, la carga tributaria argentina viene creciendo a un ritmo vertiginoso. Debido a la creación de nuevos impuestos, al no ajuste por inflación en los parámetros de cálculo de ciertos tributos, y al aumento de las alícuotas legales en otros (especialmente en el caso de los impuestos subnacionales), la recaudación de los tres niveles de gobierno- Nacional, Provincial y Municipal- ha pasado de representar un 23% del PIB en el año 2001, a llegar a un 35% en 2013, evidenciando así un crecimiento del 45% a lo largo del período. [1]

Esta medición basada en la recaudación tributaria representa sólo un promedio de lo que “efectivamente” se ha pagado, pero al dejarse de lado aspectos relacionados a la evasión, no mide verdaderamente lo que un contribuyente formal debe afrontar de impuestos.

Para ello es que todos los años en IARAF se lleva adelante el cálculo de la carga tributaria formal a la que se enfrentan familias asalariadas tipo, que pagan impuestos no solo al momento de cobrar su sueldo, sino también cuando consumen bienes y servicios.

En el presente informe se presentan los resultados correspondientes a la medición 2014 de la carga tributaria formal que ejerce el Estado Argentino en sus tres niveles (Nacional, Provincial y Municipal) sobre una familia asalariada, mediante el cobro de impuestos directos e indirectos.

En otras palabras, lo que el trabajo busca estimar es el porcentaje de ingresos que deja de cobrar una familia por el hecho de pagar diferentes tributos que inciden tanto sobre los ingresos como sobre los gastos que realizan. Vale decir que se incluyen en la estimación tanto los tributos que se aplican en forma directa sobre los asalariados como aquellos que se abonan de forma indirecta al estar contenidos en el precio de los bienes y servicios consumidos.

Las estimaciones se realizan sobre cuatro modelos hipotéticos de ingresos familiares, ya establecidos en informes de años anteriores y a los cuales se les aplicó un ajuste para el año 2014. Sobre cada uno de estos ingresos se estima, a partir de la estructura de alícuotas vigente en las normativas tributarias respectivas para cada nivel de gobierno, la incidencia del total de impuestos que recaen sobre el ingreso y el consumo.

II. Metodología y aspectos conceptuales del trabajo

II. 1 Distinción entre los términos carga tributaria formal y carga tributaria efectiva

El término presión o carga tributaria hace referencia al peso que tienen los impuestos sobre la economía. En cuanto a la medición de este indicador, es importante diferenciar entre la presión tributaria efectiva y la presión tributaria formal.

Normalmente, en todos los países la forma usual y más fácil para medir la presión tributaria es la efectiva, que resulta de comparar el total de los ingresos efectivamente recaudados por el gobierno con el producto bruto generado por la economía. En otras palabras, se mide con el ratio Recaudación/ PBI.

Ahora bien, la medición de presión efectiva deja de lado una cuestión clave, que es la evasión y/o elusión impositiva, puesto que mide sólo lo que se paga efectivamente, pero no lo que se debería pagar según lo establecido por la legislación. En consecuencia, en países con elevados niveles de evasión tributaria, esta forma de medir la presión tributaria puede estar subestimando la verdadera carga tributaria que debe afrontar un contribuyente que cumple con la totalidad de sus obligaciones tributarias. Para ello, un concepto alternativo es el de presión tributaria formal, que surge de analizar la normativa tributaria y cuantificar lo que debería pagar este contribuyente.

Este último concepto es el enfoque que se utiliza en este trabajo, el cual considera las principales características tributarias legales de los impuestos más representativos en nuestro país en los tres niveles de gobierno, considerando que hay un traslado pleno de la carga tributaria tanto directa como indirecta hacia el consumidor asalariado.

II. 2 Carga tributaria bruta versus carga tributaria neta

Otro aspecto que resulta importante aclarar es que en el presente estudio se está midiendo solo uno de los mecanismos mediante los cuales el Estado interviene en la economía, que es el de la detracción recursos del sector privado mediante la acción recaudatoria. Pero existe otra cara en el funcionamiento del Estado, que es el gasto público que realiza utilizando como insumo básico precisamente esos impuestos recaudados y mediante el cual proporciona a la sociedad bienes y servicios públicos.

Por lo tanto, debiera quedar claro que se está frente a un estudio de carga tributaria bruta, que estima el monto que las familias afrontan en concepto de impuestos, pero no se está analizando la manera en la que el Estado vuelca nuevamente a la sociedad estos recursos, lo que implicaría un estudio de carga tributaria neta.

II. 3 Modelos de ingresos considerados

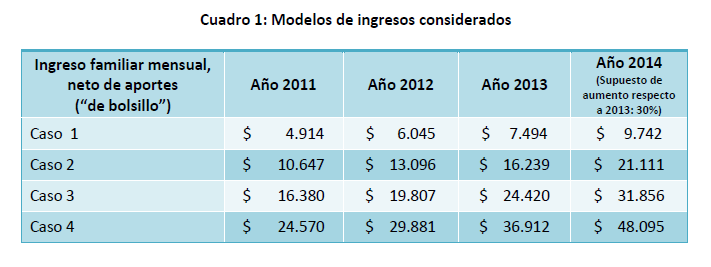

Para la medición del impacto que tiene la carga tributaria formal en el ingreso familiar se considera una familia tipo, compuesta por cuatro miembros (matrimonio más dos hijos). Se asumen cuatro casos de ingresos familiares de bolsillo (netos de aportes) hipotéticos, que corresponden a la actualización de los ingresos considerados en informes anteriores [2], a partir de un supuesto de aumento del sueldo bruto para todo el 2014 del 30%.

De este modo, los ingresos familiares netos quedan definidos de la siguiente manera:

Los ingresos supuestos se consideran generados por un solo miembro de la familia, el cual se desempeña como un trabajador asalariado en el sector formal de la economía. Dicho ingreso mensual incluye el SAC (sueldo anual complementario, o aguinaldo) proporcional.

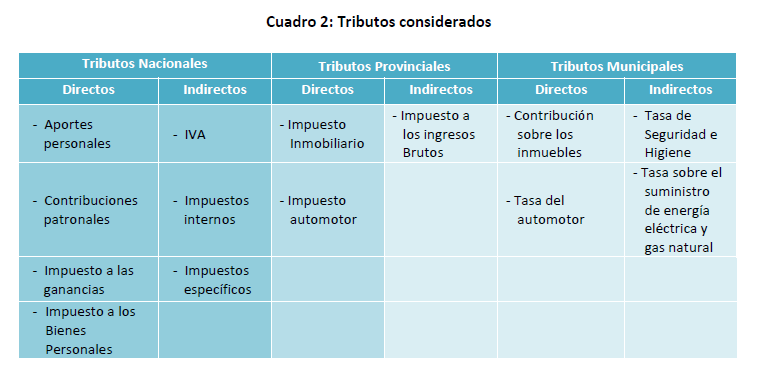

II. 4 Tributos bajo estudio

Se consideran los tributos más importantes de los tres niveles de gobierno- nacional, provincial y municipal. La suma de la recaudación que generan equivale aproximadamente a un 90% de la carga tributaria agregada que en la Argentina puede recaer directa o indirectamente, visiblemente o no, sobre familias que llevan adelante sus actividades económicas (ingresos laborales y gastos) de manera formal.

Para los impuestos nacionales, se ha considerado la estructura legal vigente para cada uno, según surge del informe “Tributos vigentes en la República Argentina a Nivel Nacional” de la Dirección Nacional de Investigaciones y Análisis Fiscal del Ministerio de Economía.

![]() En el caso del Impuesto al Valor Agregado, se consideran tanto las alícuotas del 21%, como aquellas reducidas para determinados tipos bienes, tomando una estructura de gasto tipo para una familia.

En el caso del Impuesto al Valor Agregado, se consideran tanto las alícuotas del 21%, como aquellas reducidas para determinados tipos bienes, tomando una estructura de gasto tipo para una familia.

![]() Para el Impuesto a las Ganancias, se ha considerado que los mínimos y deducciones a aplicar para el cálculo del impuesto correspondiente al ejercicio 2014 se mantienen sin modificaciones respecto los establecidos por el decreto 1242/2013 y adicionalmente que no se efectúa ninguna desgravación en relación al sueldo anual complementario. Este supuesto implica la interpretación literal del citado decreto en el sentido de que para establecer los valores de mínimos y deducciones para cada tramo de ingreso considerado se toman en cuenta los valores que los mismos tenían hasta el mes de agosto del año 2013.

Para el Impuesto a las Ganancias, se ha considerado que los mínimos y deducciones a aplicar para el cálculo del impuesto correspondiente al ejercicio 2014 se mantienen sin modificaciones respecto los establecidos por el decreto 1242/2013 y adicionalmente que no se efectúa ninguna desgravación en relación al sueldo anual complementario. Este supuesto implica la interpretación literal del citado decreto en el sentido de que para establecer los valores de mínimos y deducciones para cada tramo de ingreso considerado se toman en cuenta los valores que los mismos tenían hasta el mes de agosto del año 2013.

![]() En el caso del Impuesto a los Bienes Personales, debido a la falta de ajuste de los parámetros de liquidación de este tributo y el importante incremento nominal de los valores de inmuebles y automotores, que son los bienes gravados que más comúnmente poseen unidades familiares como las ejemplificadas, es cada vez mayor la proporción de familias que quedan alcanzadas por el tributo, teniendo en cuenta que el mínimo no imponible es de solamente $ 305.000. Cabe recordar que la valuación de los automóviles debe hacerse según una tabla que publica anualmente la AFIP, la cual anualmente va actualizando los valores de estos bienes en porcentajes en torno al 20%. En tanto que los inmuebles deben computarse al mayor importe entre su valor de escrituración y la base imponible del impuesto inmobiliario provincial, magnitudes ambas que han sufrido aumentos nominales significativos en los últimos años.

En el caso del Impuesto a los Bienes Personales, debido a la falta de ajuste de los parámetros de liquidación de este tributo y el importante incremento nominal de los valores de inmuebles y automotores, que son los bienes gravados que más comúnmente poseen unidades familiares como las ejemplificadas, es cada vez mayor la proporción de familias que quedan alcanzadas por el tributo, teniendo en cuenta que el mínimo no imponible es de solamente $ 305.000. Cabe recordar que la valuación de los automóviles debe hacerse según una tabla que publica anualmente la AFIP, la cual anualmente va actualizando los valores de estos bienes en porcentajes en torno al 20%. En tanto que los inmuebles deben computarse al mayor importe entre su valor de escrituración y la base imponible del impuesto inmobiliario provincial, magnitudes ambas que han sufrido aumentos nominales significativos en los últimos años.

Para los tributos provinciales y municipales, se ha trabajado de la siguiente manera:

![]() Para el análisis del Impuesto a los Ingresos Brutos que cobran las provincias y de la Tasa de Seguridad e Higiene que cobran los municipios, se utilizan las alícuotas vigentes en las respectivas normativas tributarias. Se asume el supuesto que se traslada a precios la totalidad de las alícuotas que se aplican sobre los últimos eslabones del proceso productivo y de comercialización. Vale decir que se supone que los consumidores perciben plenamente las alícuotas aplicadas sobre el comercio minorista y sobre los servicios varios, pero que no se trasladan las alícuotas que se aplican sobre los eslabones intermedios, como por ejemplo las de la industria, el comercio mayorista, etc.

Para el análisis del Impuesto a los Ingresos Brutos que cobran las provincias y de la Tasa de Seguridad e Higiene que cobran los municipios, se utilizan las alícuotas vigentes en las respectivas normativas tributarias. Se asume el supuesto que se traslada a precios la totalidad de las alícuotas que se aplican sobre los últimos eslabones del proceso productivo y de comercialización. Vale decir que se supone que los consumidores perciben plenamente las alícuotas aplicadas sobre el comercio minorista y sobre los servicios varios, pero que no se trasladan las alícuotas que se aplican sobre los eslabones intermedios, como por ejemplo las de la industria, el comercio mayorista, etc.

![]() Para el caso de los impuestos inmobiliario y automotor que se aplican en gran parte de las jurisdicciones provinciales y municipales, debido a la heterogeneidad de bases y valuaciones imponibles existentes a lo largo de todo el país, se han considerado casos representativos de tributos a pagar en las principales ciudades del país. En particular, de acuerdo a los diferentes perfiles de ingresos elegidos, se suponen distintas configuraciones de propiedad inmobiliaria y de automotores de cada familia. Para el primer tramo de ingreso bajo estudio, se supone que la familia alquila un departamento céntrico de dos dormitorios y que no posee automóviles. Para el segundo tramo de ingreso, se asume que la familia alquila una vivienda en un barrio más alejado del centro y que posee un automóvil chico usado. En el tercer tramo, la familia vive en un barrio de mayor poder adquisitivo y posee un auto mediano relativamente nuevo. Para el último tramo, se consideró una vivienda en un barrio privado, con dos autos, uno mediano y uno chico.

Para el caso de los impuestos inmobiliario y automotor que se aplican en gran parte de las jurisdicciones provinciales y municipales, debido a la heterogeneidad de bases y valuaciones imponibles existentes a lo largo de todo el país, se han considerado casos representativos de tributos a pagar en las principales ciudades del país. En particular, de acuerdo a los diferentes perfiles de ingresos elegidos, se suponen distintas configuraciones de propiedad inmobiliaria y de automotores de cada familia. Para el primer tramo de ingreso bajo estudio, se supone que la familia alquila un departamento céntrico de dos dormitorios y que no posee automóviles. Para el segundo tramo de ingreso, se asume que la familia alquila una vivienda en un barrio más alejado del centro y que posee un automóvil chico usado. En el tercer tramo, la familia vive en un barrio de mayor poder adquisitivo y posee un auto mediano relativamente nuevo. Para el último tramo, se consideró una vivienda en un barrio privado, con dos autos, uno mediano y uno chico.

Lo que interesa metodológicamente es tener una aproximación al ingreso disponible de las familias, sabiendo que este ingreso puede ser utilizado para el consumo (de bienes y servicios que también incluyen impuestos) o el ahorro. Gráficamente, el impacto que tienen los distintos impuestos sobre las familias tiene en cuenta los siguientes conceptos:

A su vez, para obtener el gasto bruto se consideran distintos márgenes de ahorro entre los diferentes tramos de ingresos supuestos, que es nulo para el tramo inferior y va aumentando para los tramos superiores. En este punto, vale realizar una aclaración respecto a las mediciones de años anteriores. Se ha considerado realista mantener constante el nivel de ingreso real disponible destinado al consumo, con lo cual el margen a consumir ha ido aumentando en el tiempo y, por ende, se ha reducido la propensión a ahorrar de los tres estratos de ingresos más elevados. Entonces, se parte en el 2011 con márgenes de ahorro del 0%, 8%, 16% y 20% del ingreso disponible, para cada estrato respectivamente, y actualmente se llega a niveles del 0%, 2%, 9% y 15%. Esta reducción de la propensión a ahorrar se debe a que los tributos directos han crecido a mayor ritmo que el salario nominal aquí supuesto y, por ende, para mantener relativamente constante el nivel de consumo real, es necesario reducir el ahorro.

Por otro lado, si bien se consideran diferentes tramos de ingresos, se asume para todos los casos igual composición estructural de la canasta de bienes y servicios consumidos por las familias.

II. 5 ¿Por qué los aportes y contribuciones a la seguridad social pueden ser considerados “impuestos”?

Existe un amplio debate en torno a si los aportes y contribuciones a la seguridad social deben ser considerados o no como impuestos. La discusión radica en que, si bien son fondos que se detraen obligatoriamente de los ingresos de los trabajadores, implican un beneficio a futuro derivado de los ingresos jubilatorios, a diferencia del resto de los impuestos que no tienen una contraprestación directa a cambio.

Al respecto, puede citarse una investigación elaborada por Victor Thuronyi (1996) [3], en la cual se plantea el interrogante acerca de si corresponde denominar impuestos a los pagos a la seguridad social. En términos generales, en el trabajo se establece que si dicho pago tiene la característica de ser obligatorio y regulado por el Estado, entonces puede ser categorizado como impuesto. Por el contrario, no correspondería esta denominación si el aporte fuese voluntario para los trabajadores. Por su parte, a pesar que este tipo de fondos implica un beneficio o contraprestación a futuro (que es una de las razones por las cuales no se debería aplicar el concepto de impuesto), el trabajo sostiene que estos beneficios no están claramente determinados o cuantificados, considerando que el Estado tiene potestades para modificar las condiciones de cobro y fórmulas de cálculo de los mismos en el futuro.

En definitiva, el trabajo concluye que los aportes y contribuciones a la seguridad social funcionan en la práctica de manera similar al resto de los impuestos, pudiendo en consecuencia ser denominados bajo esta misma clasificación.

Por su parte, si bien las contribuciones patronales se encuentran a cargo del empleador, en este estudio se supone que terminan recayendo sobre el trabajador. En este caso, lo que se está teniendo en cuenta son los ingresos que el individuo no llega en definitiva a obtener por la existencia de dichas regulaciones previsionales. En otras palabras, el razonamiento práctico es el siguiente: el sueldo bruto de un empleado más las contribuciones a la seguridad social es el costo laboral que el empleador está dispuesto a pagar por los servicios de dicho trabajador, y sería en definitiva el salario que estaría dispuesto a pagarle directamente en caso de no existir los impuestos al trabajo.

Por otro lado, el trabajo analiza la carga tributaria desde un punto de vista “económico”, en el sentido que mide la incidencia sobre el contribuyente que efectivamente está afrontando los impuestos (en este caso, las familias), independientemente de cuál es el sujeto encargado de liquidar la carga tributaria. En efecto, se asume que toda la carga tributaria se traslada al asalariado.

III. Carga tributaria formal sobre el ingreso de las familias asalariadas en 2014.

En los siguientes cuadros se presentan los resultados de la carga tributaria formal sobre el ingreso asalariado de las familias, suponiendo un incremento respecto al año 2013 del 30% en todos los tramos de ingresos y asumiendo que los mínimos y deducciones de Ganancias no se modifican respecto a los valores fijados por el decreto 1242/2013.

En primer lugar, se desprende del cuadro que la carga tributaria formal integral durante el 2014 se ubicaría entre el 47,2% y el 59,5% del ingreso total (incluyendo costo laboral) de una familia, dependiendo de los tramos de ingresos considerados.

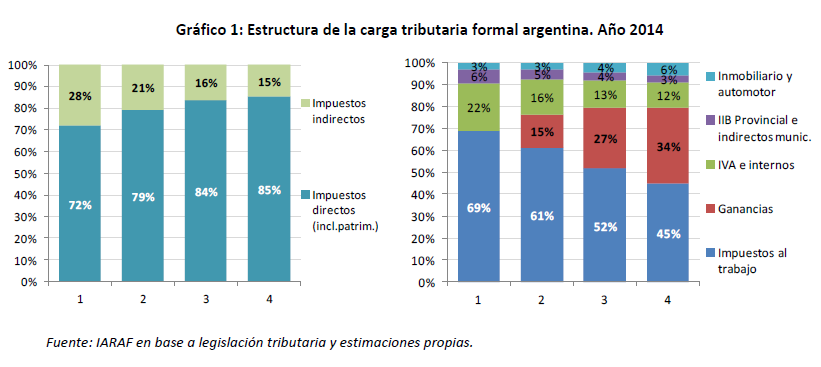

Desagregando la carga tributaria por impuesto, se aprecia una mayor preponderancia de impuestos “directos”. Entre un 72% y un 85% del total de carga tributaria corresponde a este tipo de tributos (dentro de los que se incluyen los impuestos al trabajo, a las ganancias y a la propiedad), siendo creciente la relevancia a mayor nivel de ingreso, fundamentalmente por la mayor incidencia que del impuesto a las ganancias en los niveles salariales más altos.

También se observa que el ámbito nacional es el que participa con la mayor proporción de tributos (más allá que gran parte de estos luego sean coparticipados a las provincias), dentro de la cual se destacan los impuestos previsionales y el IVA. Ganancias tiene mayor preponderancia en los niveles de ingresos más elevados. Por el contrario, el IVA y los impuestos internos poseen mayor peso en los niveles más bajos de los casos de ingresos considerados.

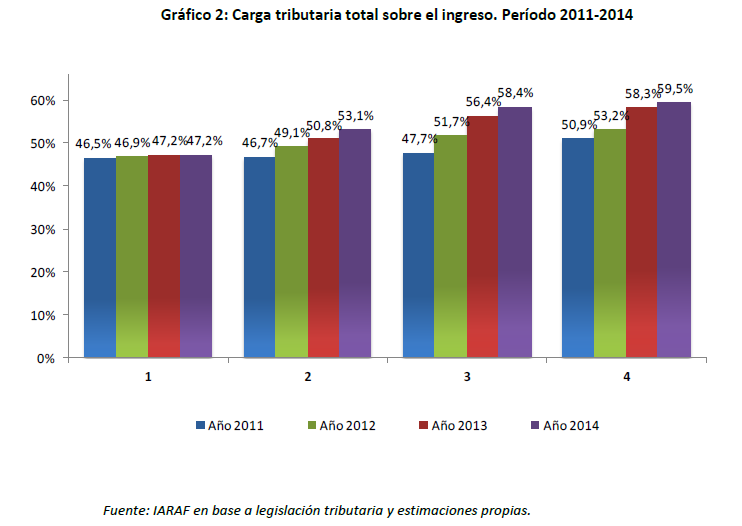

En cuanto a la evolución a lo largo del período 2011 - 2014, se advierte a nivel general un incremento en la presión tributaria que vienen soportando los trabajadores asalariados argentinos, teniendo en cuenta que, año a año, la totalidad de los impuestos que tributan representan un mayor porcentaje de sus ingresos. Estos incrementos van desde casi un punto porcentual en el ingreso más bajo, hasta entre seis y once puntos porcentuales en los más elevados.

En el siguiente apartado se analizan las principales causas de esta variación en la carga tributaria.

IV. “Día de la independencia tributaria”

A nivel internacional, existe una medida utilizada frecuentemente para cuantificar, de una manera sencilla para el público, la carga tributaria de un país, denominada “Tax Freedom Day”(o “Día de la Liberación de Impuestos”) [4]. El indicador consiste en considerar los impuestos pagados por un país durante un año y dividirlo por el ingreso o producto bruto de ese país. Luego, y a los fines de volverlo más “gráfico”, a ese porcentaje obtenido se lo aplica a un año calendario, asumiendo que desde el 1°de enero un ciudadano comienza a trabajar “para el Estado” y obteniendo la fecha a partir de la cual un ciudadano termina de pagar impuestos y comienza a percibir ingresos para sí mismo.

En el presente trabajo se realiza un cálculo del “Día de la independencia tributaria” pero, a diferencia del indicador calculado a nivel internacional que toma en cuenta los recursos recaudados efectivamente, aquí se consideran los porcentajes de carga tributaria formal obtenidos en el apartado anterior.

De este modo, se obtiene un indicador que muestra hasta qué día del año un ciudadano debe trabajar para cumplir con todos los impuestos que inciden económicamente sobre el ingreso y el gasto llevado adelante.

El cálculo se realiza a los meros fines expositivos, puesto que como se expresó anteriormente, el análisis no contempla la carga fiscal neta, es decir la manera en la que el Estado luego aplica a través del gasto los fondos obtenidos mediante la recaudación de impuestos.

Según los resultados obtenidos, un trabajador asalariado formal en Argentina debería trabajar en 2014 entre unos 172 y 217 días para cumplir con las obligaciones tributarias de los tres niveles de gobierno. En consecuencia, el “Día de la independencia tributaria” se ubica en Argentina entre el 21 de junio y el 5 de agosto, en función de cuáles sean sus ingresos. Si se lo compara con el DIT del año 2011, el periodo era entre el 19 de junio y el 5 de julio, con lo cual en tres años se incrementó entre 2 y 30 días la presión tributaria, siendo mayor el aumento para las familias de mayores ingresos en los casos considerados.

Resulta interesante desagregar las causas que han originado este aumento en la presión tributaria, las cuales se encuentran resumidas en el cuadro a continuación. En el mismo se presentan los montos a tributar por grupo de impuesto para cada tramo de ingreso y para los cuatro años, y también los días de trabajo que es necesario destinar para afrontar dichas obligaciones tributarias, que surgen como se explicó aplicando una proporción de la presión tributaria sobre el año de 365 días.

Se aprecia que en el nivel más bajo de ingresos ejemplificado, que no queda alcanzado ni por el impuesto a las ganancias ni por el impuesto a los bienes personales, el “Día de la independencia tributaria” sólo ha crecido un día en los primeros dos años, manteniéndose constante en el último (pasando de 170 días en 2011 a 172 días en 2013 y 2014). El crecimiento inicial se explica a nivel provincial y municipal, como consecuencia de los incrementos que se han producido en las alícuotas del impuesto a los ingresos brutos y las tasas de seguridad e higiene y en los fuertes incrementos del impuesto inmobiliario y las tasas de alumbrado, barrido y limpieza. En el último año se mantuvo constante la presión tributaria debido fundamentalmente a que los aumentos en los montos a pagar en concepto de impuestos a la propiedad habrían crecido en una proporción similar a la de los ingresos.

En el resto de los niveles de ingresos ejemplificados, si bien los incrementos recientemente mencionados también han influido, las principales causas del fuerte desplazamiento que han sufrido en su “Día de la independencia tributaria” (de entre 23 y 39 días según el caso) hay que buscarlas entre los diferentes tributos que forman parte del sistema impositivo y previsional nacional (aunque por ser varios de ellos coparticipables, los fiscos provinciales y municipales también se han visto beneficiados).

Las conclusiones principales que pueden extraerse de los resultados obtenidos son las siguientes:

![]() La falta de actualización de mínimos y deducciones del impuesto a las ganancias para el año 2012 y el año 2014 y la falta de ajuste de los topes de los tramos de la escala de cálculo desde el año 2001, han provocado que quienes deban tributar el impuesto a las ganancias lo hagan a tasas efectivas mayores cada año, es decir que su obligación tributaria ha crecido en una proporción muy superior a la de sus ingresos nominales. Este incremento de la presión tributaria derivada del impuesto a las ganancias explica el corrimiento para el 2014 del “Día de la independencia tributaria” de entre 8 y 11 días para los tres niveles de ingresos más elevados ejemplificados. También es la principal causa de variación del día de liberación de impuestos si se compara con el año 2011.

La falta de actualización de mínimos y deducciones del impuesto a las ganancias para el año 2012 y el año 2014 y la falta de ajuste de los topes de los tramos de la escala de cálculo desde el año 2001, han provocado que quienes deban tributar el impuesto a las ganancias lo hagan a tasas efectivas mayores cada año, es decir que su obligación tributaria ha crecido en una proporción muy superior a la de sus ingresos nominales. Este incremento de la presión tributaria derivada del impuesto a las ganancias explica el corrimiento para el 2014 del “Día de la independencia tributaria” de entre 8 y 11 días para los tres niveles de ingresos más elevados ejemplificados. También es la principal causa de variación del día de liberación de impuestos si se compara con el año 2011.

![]() A nivel de otros impuestos directos, ya se mencionó que los incrementos de los impuestos inmobiliarios y automotor han generado un corrimiento de 1 día. Sin embargo, es la falta de actualización de los parámetros de cálculo del impuesto a los bienes personales lo que ha provocado que el índice aquí estudiado haya sufrido una variación adicional de 2 a 3 días en los niveles de ingresos más altos dentro de los ejemplificados, que son aquellos que por suponer que son propietarios de un inmueble han comenzado a ser contribuyentes de este impuesto o han visto incrementada su alícuota.

A nivel de otros impuestos directos, ya se mencionó que los incrementos de los impuestos inmobiliarios y automotor han generado un corrimiento de 1 día. Sin embargo, es la falta de actualización de los parámetros de cálculo del impuesto a los bienes personales lo que ha provocado que el índice aquí estudiado haya sufrido una variación adicional de 2 a 3 días en los niveles de ingresos más altos dentro de los ejemplificados, que son aquellos que por suponer que son propietarios de un inmueble han comenzado a ser contribuyentes de este impuesto o han visto incrementada su alícuota.

![]() En lo que respecta a los impuestos al trabajo, si bien no han sufrido variaciones en sus alícuotas legales, el incremento en el período del tope remunerativo para efectuar retenciones jubilatorias en porcentajes ampliamente superiores al incremento promedio de los sueldos, ha generado un incremento en la alícuota efectiva de la retención jubilatoria para los niveles superiores de ingresos ejemplificados que han provocado un desplazamiento del índice de entre 4 y 5 días.

En lo que respecta a los impuestos al trabajo, si bien no han sufrido variaciones en sus alícuotas legales, el incremento en el período del tope remunerativo para efectuar retenciones jubilatorias en porcentajes ampliamente superiores al incremento promedio de los sueldos, ha generado un incremento en la alícuota efectiva de la retención jubilatoria para los niveles superiores de ingresos ejemplificados que han provocado un desplazamiento del índice de entre 4 y 5 días.

![]() Finalmente se advierte una leve caída en la importancia relativa de los impuestos indirectos en los niveles superiores de ingresos lo que es consecuencia del supuesto de que el resto de los tributos considerados en el estudio se aplican sobre la totalidad de los ingresos en tanto que los impuestos indirectos solamente inciden sobre la proporción del mismo que es consumido.

Finalmente se advierte una leve caída en la importancia relativa de los impuestos indirectos en los niveles superiores de ingresos lo que es consecuencia del supuesto de que el resto de los tributos considerados en el estudio se aplican sobre la totalidad de los ingresos en tanto que los impuestos indirectos solamente inciden sobre la proporción del mismo que es consumido.

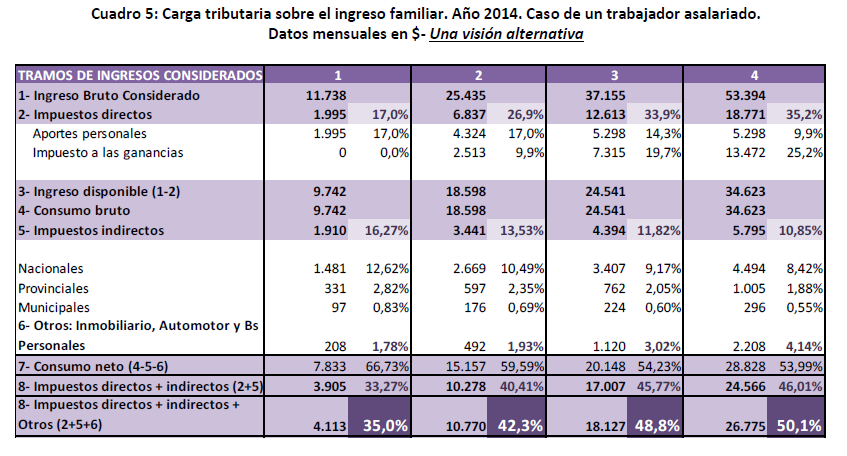

V. Anexo. Una “visión alternativa” de la carga tributaria: sin considerar contribuciones patronales

A continuación se exponen los resultados de la carga tributaria, reestimados en función de no considerar las contribuciones patronales como parte de los tributos que inciden en las familias. Vale decir que en este caso, la carga tributaria queda expresada como un porcentaje del salario bruto.

Se puede apreciar que en este caso (sin considerar contribuciones patronales como parte del componente impositivo que recae sobre las familias) la carga tributaria que afronta una familia asalariada varía entre un 35% y un 50,1% de sus ingresos, según el caso de ingresos considerado.

En el estrato de ingresos más bajo, de los casos considerados, inciden de una manera pareja los impuestos sobre el salario- 17%- (sólo aportes sociales porque en este caso no corresponde tributar impuesto a las ganancias) y los impuestos indirectos al consumo- 16.3%, entre impuestos nacionales, provinciales y municipales). Por el contrario, en los niveles más elevados, ganancias pasa a tener una mayor participación, llevándose en el caso del nivel más elevado un 25% del ingreso bruto del trabajador.

[1] Los cálculos del ratio Recaudación/PIB han sido realizados con la nueva serie del Producto Bruto Interno con base 2004 publicados recientemente por el INDEC.

[2] Informes Económicos Nº 24, Nº57, Nº112, Nº 163 y Nº 224 de IARAF.

[3] “Tax Law Design and Drafting”, Victor Thuronyi, International Monetary Fund, 1996, Chapter 11: Social Security Taxation.

[4] Metodología a cargo actualmente de la “Tax Foundation”, organización de los EEUU.